納税通信 2008年4月14日号

特殊支配同族会社の税金 (下) 〜 損金不算入はどこまで?

税理士 鈴木圭介

III 間違え易いポイント

2 持株基準の判定について

特殊支配同族会社に該当するか否かを判定する上での基準の一つ目として持株基準がある。持株基準の内容は、業務主宰役員及び業務主宰役員関連者がその同族会社の発行済株式又は出資の総数又は総額の90%以上(自己の株式又は出資を除く)を所有していること又は業務主宰役員グループで株式又は議決権の総数の90%以上を所有していることである。業務主宰役員関連者とは以下のものである。(法法35条1) 、法令72条1) 一〜八)なお、1) から5) についてはその同族会社の役員(みなし役員を含む)に限る。また、業務主宰役員グループとは、業務主宰役員及び1) から5) に掲げる者(役員に限らない)である(法令72条3) )。

- 業務主宰役員の親族(6親等以内の血族、3親等以内の姻族)

- 業務主宰役員と内縁関係にある者

- 業務主宰役員の使用人

- 1) 〜3) に掲げる者以外の者で業務主宰役員から受ける金銭その他の資産によって生計を維持している者

- 2) 〜4) と生計を一にするこれらの者の親族

- 業務主宰役員及び1) 〜5) に掲げるものが同族会社を支配している場合におけるその同族会社(*1)

- 6) 若しくは8) に掲げる同族会社又は業務主宰役員及び1) 〜6) もしくは8) に掲げる者が同族会社を支配している場合におけるその同族会社(*1)

- 7) に掲げる同族会社又は業務主宰役員等及び7) に掲げる者が同族会社を支配している場合におけるその同族会社(*1)

| *1 |

支配しているとは、発行済株式又は出資(その同族会社が有する自己株式又は出資を除く)の総数又は総額の90%以上を所有している等の状況をいう。(法令72条2) 一〜三) |

いくつかのケースを検討してみよう。

ケース1 |

下記の者に発行株式を所有されているG社

・ 業務主宰役員A 50%

・ Aの妻 B 40%

50% + 40% = 90% ≧ 90% ∴ 持株基準を満たす |

ケース2 |

下記の者に発行株式を所有されているH社

・業務主宰役員A 50%

・ Aの弟であるE(役員ではない) 40%

50% + 40% = 90% ≧ 90% ∴ 持株基準を満たす

(注) Eは業務主宰役員関連者ではないが、業務主宰役員グループに含まれる。 |

ケース3 |

下記の者に発行株式を所有されているI社

・ 同族会社C

(AとAの妻Bに発行株式の90%を所有されている) 95%

95% ≧ 90% ∴ 持株基準を満たす |

| ケース4 |

下記の者に発行株式を所有されているJ社

・ 業務主宰役員A 50%

・ Aの妻B 30%

・ 他社 D社 20%

50% + 30% = 80% < 90% ∴ 持株基準を満たさない |

3 常務従事役員割合基準について

特殊支配同族会社に該当するか否かを判定する上での基準の二つ目に常務従事役員割合基準がある。この基準の内容は、持株基準業務主宰役員及び業務主宰役員関連者がその同族会社の常務に従事する役員の総数の50%超を占めていることである。

常務に従事する役員とは、事業計画の策定、多額の融資契約の実行、人事権の行使等に自ら決定を下し、又はその決定に参画する等経営に関する業務を役員として実質的に、日常継続的に遂行している役員をいう。また、この場合の役員には、会社法上の役員のみならず税法上のみなし役員が含まれることとなる。

ただし、様々な実務上の事例の中で個別的に「常務に従事」の判断を行うのは煩雑であるため、基本通達等では以下の形式基準を設けている。(法基通9−2−54、質疑応答事例)

- 使用人兼務役員については、使用人としての職務に対する給与よりも役員としての職務に対する給与の方が高額である者は「常務に従事する役員」に該当する。

- 会計参与や監査役は、通常「常務に従事する役員」には該当しない。

- 代表取締役、副社長、専務又は常務などの職制上の役員については、その会社の枢要かつ責任のある地位にあり、会社の経営に関する業務を実質的に、日常継続的に遂行している役員と考えられることから「常務に従事する役員」に該当する。

4 損金不算入額の計算についての注意事項

特殊支配同族会社に該当し、適用除外の規定の適用を受けない法人については損金不算入額は以下の金額となる(図表2)。なお、業務主宰役員であった期間が1年に満たない場合には、その役員に対する役員報酬を役員であった月数で除し、12を乗じて計算した金額を図表に当てはめて計算した金額を今度は12で除し、役員であった期間を乗じて損金不算入額を計算する。

対象事業年度に特殊支配同族会社にて業務主宰役員の死亡、退職等により業務主宰役員に移動があったときの損金不算入額は、期末業務主宰役員に係る損金不算入額と期中業務主宰役員に係る損金不算入額のそれぞれについて、業務主宰役員であった期間が1年に満たないものとして計算した損金不算入額を合算した金額とする。

| 業務主宰役員給与額 |

損金不算入額 |

| 650千円以下 |

業務主宰役員給与額に相当する金額 |

| 650千円超 1,800千円以下 |

業務主宰役員給与額×40%

(650千円に満たない場合は650千円) |

| 1,800千円超 3,600千円以下 |

7,200千円+(業務主宰給与額−1,800千円)×30% |

| 3,600千円超 6,600千円以下 |

1,260千円+(業務主宰役員給与額−3,600千円)×20% |

| 6,600千円超 10,000千円以下 |

1,860千円+(業務主宰役員給与額−6,600千円)×10% |

| 10,000千円超 |

2,200千円+(業務主宰役員給与額−10,000千円)×5% |

|

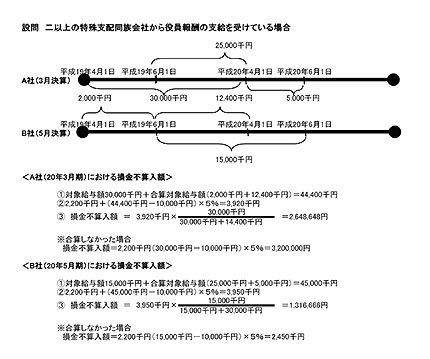

業務主宰役員が損金不算入の対象となった特殊支配同族会社以外の他の特殊支配同族会社からも役員報酬(以下「合算対象給与額」という。)を支給されている場合は、その業務主宰役員に係るその特殊支配同族会社における業務主宰役員給与額(以下「対象給与額」という。)とその合算対象給与額との合計額について図表の損金不算入の計算表に当てはめて計算した金額をその対象給与額と合算対象給与額の合計額で除し、これにその対象給与額を乗じて計算した金額とする(法令72条の2-2)。(設問1)

なお、他の特殊支配同族会社に該当するかどうかの判定は対象給与額を支給した特殊支配同族会社の事業年度終了の時の現況により判定し、財務省令で定める書類の添付がある場合に限り適用する(72条の2-2、2-3)。

また、当該他の特殊支配同族会社が適用除外の規定により損金不算入額が別表4にて加算されない場合であっても、対象給与額を支給した特殊支配同族会社において役員報酬を合算し、損金不算入額を計算して差し支えない。

下記の設問からも明らかなように合算処理を行った方が加算額が圧縮されるため、業務主宰役員が他の会社の業務主宰役員を兼務しているか否かの検討を慎重に進める必要がある。

【図】 設問 二以上の特殊支配同族会社から役員報酬の支給を受けている場合

図をクリックすると拡大します

5 基準期間についての注意事項

基準期間とは、対象事業年度前三年以内に開始した各事業年度である。

ただし、その各事業年度に特殊支配同族会社に該当しない事業年度がある場合には、その該当しないこととなった事業年度のうち直近の事業年度以前の各事業年度は基準期間とは考えない。(法令72条の2-5)

基準所得金額を計算する上での基準期間は通常は各期12ヶ月で前期、前々期、前々前期というのが通常であるが、以下のケースによっては基準期間が異なってくる。

ケース1 |

設立間もない法人

【前提】

当期(20年3月期)が設立2期目、当初から特殊支配同族会社、

平成18年10月設立、3月決算の場合

基準期間=18年10月〜19年3月31日(6ヶ月) |

ケース2 |

特殊支配同族会社に該当しない期間がある場合

【前提】

当期(20年3月期)が設立3期目、3期目から特殊支配同族会社

基準期間=17年4月1日〜19年3月31日 |

ケース3 |

設立1期目(20年3月期)の法人又は特殊支配同族会社に今期から該当する場合

【前提】

設立若しくは特殊支配同族会社1期目、19年4月設立もしくは期首、3月決算

基準期間=なし |

ケース3の場合の基準所得金額は、対象事業年度の次の規定を適用しないものとした場合の所得金額に業務主宰役員給与を加算した金額、又は業務主宰役員給与額から次の規定を適用しないものとした場合の欠損金額を控除した金額(法令72条の2-9)。

- 法人税額から控除する外国子会社の外国税額の益金算入(法法28条)

- 本制度(法法35条)

- 寄付金の損金不算入(法法37条)

- 法人税額から控除する所得税額の損金不算入(法法40条)

- 法人税額から控除する外国税額の損金不算入(法法41条)

- 合併及び分割による資産等の次かによる譲渡(法法62条)

- その他租税特別措置法に規定による所得の特別控除等

V 最後に

以上、今回は前回の当制度における概要を踏まえ、間違え易いポイントとして解説させて頂いた。

法人税法及び施行令等に規定がある本制度の条文は、法人税法その他の条文の中でも非常に読みづらく、理解するのが難解である。もし、判定を誤り、税務調査等で是正をすることになれば税額も大きくなりうる。常日頃から条文の確かな理解に努め、適正な申告に努めたい。 |